りれるです。

個人事業主デビューしたばかりなので、派手な買い物は控えて静かに生きてます。

なぜなら最近、税金がめちゃくちゃ高いことを勉強して知ったからです。

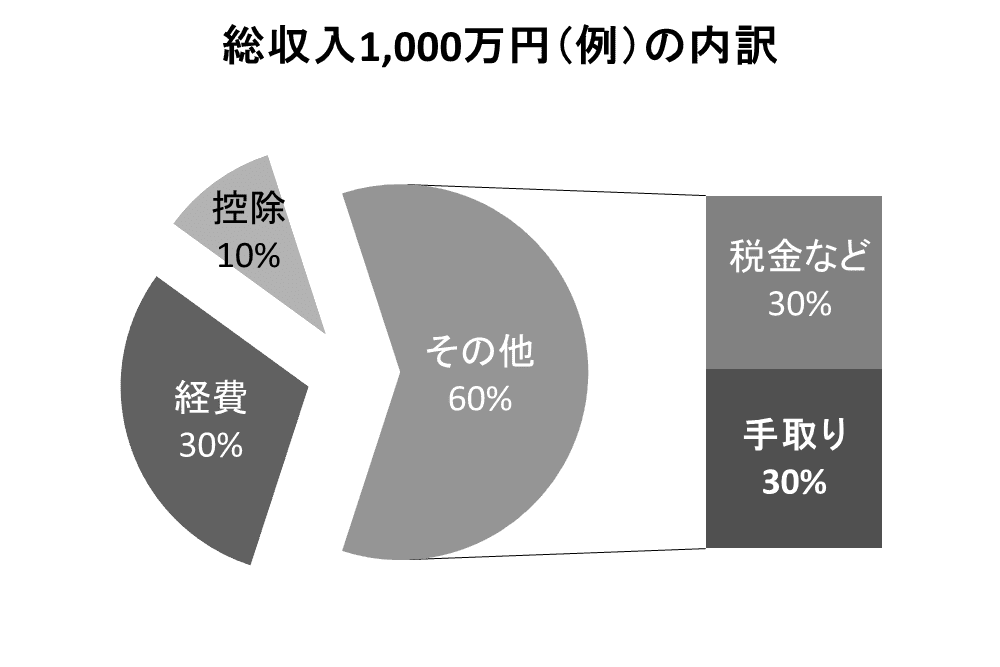

今日は自分の頭の中を整理するためにも、振り込まれた額からどれだけお金が減っていくのか?このあたりをまとめていたいと思います。

なんかもう既に嫌な予感しかしてないんですが、俗に言う「手取り額」を知らないと無駄使いし過ぎて首が締まりそうだったので、諦めて整理することにしました。

個人事業主の収入はイコール手取りではない

サラリーマンのときって振り込まれる金額は、既にいろんな税金が差し引かれた額が振り込まれていましたが、個人事業主は違います。

違う・・・というか、むしろ何も引かれてない状態で、なんなら消費税も含まれた額が振り込まれます。

つまり!

それらを全部自分で払わないといけないってことです(汗)

引かれる前の金額なんで、めちゃくちゃお金が入っている気になっちゃいますが、これをサラリーマン時代の手取りと勘違いするとマジで痛い目にあいます。

今日は、ちょっと聞きたくない、サラリーマンの税金などの支払いについて紹介します。

個人事業主が払わないといけないものはたくさんある

やべぇ・・・書きながら気持ち悪くなってきた(汗)

とはいえ、目をそらしているわけにもいかないので、下記にまとめました。

- 所得税

- 住民税

- 事業税

- 消費税

- 国民年金

- 健康保険

たぶん最低限払わないといけないのは、これくらいだと思うんですけど、ホントに最低限なんで、年金は別の積立しないとだし、保険も医療保険とか生命保険とか入りますよね。

下手すると5割くらい持ってかれちゃいそうじゃんか・・・やべーなコレ。

ともかく、それぞれの税率とかをおさらいしてみることに。

01 所得税

所得税の速算表

| 課税所得 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超 – 330万円以下 | 10% | 97,500円 |

| 330万円超 – 695万円以下 | 20% | 427,500円 |

| 695万円超 – 900万円以下 | 23% | 636,000円 |

| 900万円超 – 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超 – 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

所得税=課税所得×税率ー控除額

課税所得600万円の人の所得税は772,500円

600万円 × 20% – 427,500円 = 772,500円

所得税は確定申告後に納付しますが、額がデカイくせに基本一括です(汗)

しかも支払い期限も短いので、確定申告時はしっかりお金をとっておかないと、支払いが遅れて延滞金が発生する可能性もあるので要注意です。

02 住民税

住民税の計算方法

所得割・・・課税所得×10%

均等割・・・4,000円

| 所得割 | 4% | 都道府県民税 |

| 所得割 | 6% | 市区町村民税 |

| 均等割 | 1,000円 | 都道府県民税 |

| 均等割 | 3,000円 | 市区町村民税 |

課税所得600万円の人の住民税は604,000円

600万円 × 10% + 4,000円 = 604,000円

住民税は、一括以外にも4期分割も可能・・・ですが、4期分割で払ったって一撃15万円、死ぬ。

クレカでも払えるので、せめてポイントをつけよう!と今決めました。

03 事業税

事業税の一覧

| 第一区分 | 税率5% | 物品販売業、運送取扱業、料理店業、遊覧所業、保険業、船舶定係場業、飲食店業、商品取引業、金銭貸付業、倉庫業、周旋業、不動産売買業、物品貸付業、駐車場業、代理業、広告業、不動産貸付業、請負業、仲立業、興信所業、製造業、印刷業、問屋業、案内業、電気供給業、出版業、両替業、冠婚葬祭業、土石採取業、写真業、公衆浴場業(むし風呂等)、電気通信事業 、席貸業、演劇興行業、運送業、旅館業、遊技場業 |

| 第二区分 | 税率4% | 畜産業、水産業、薪炭製造業 |

| 第三区分 | 税率5% | 医業、公証人業、設計監督者業、公衆浴場業(銭湯)、歯科医業、弁理士業、不動産鑑定業、歯科衛生士業、薬剤師業、税理士業、デザイン業、歯科技工士業、獣医業、公認会計士業、諸芸師匠業、測量士業、弁護士業、計理士業、理容業、土地家屋調査士業、司法書士業、社会保険労務士業、美容業、海事代理士業、行政書士業、コンサルタント業、クリーニング業、印刷製版業 (あんま・マッサージ又は指圧・はり・きゅう・柔道整復・その他の医業に類する事業、装蹄師業 は3%) |

・課税所得が290万円以下の場合は免除、逆に言うと、290万円まで控除してくれます。

・記載の業種以外の人は払う必要なし。(スポーツ選手、ミュージシャン、漫画家、作家、文筆業)

・赤字の繰越がある人は減額、もしくは免除

例)2020年350万円の赤字、2021年600万円の場合、350万円も控除され250万円となるので免除

・その他繰越控除がある人は減額、もしくは免除

課税所得600万円の人の事業税は155,000円

600万円 – 290万円 × 5% = 155,000円

ブロガーの収入のほとんどは広告収入に該当しますので、290万円以上稼いでいる場合は 5% の事業税が課せられます。

ちなみに納税義務のない業種に「文筆業」がありますが、これに該当するパターンは、稼ぎの大半がお金をもらって記事(文章)を書く人のことなので、広告収入がメインのブロガーはアウトです。

04 消費税

消費税は課税所得ではなく「課税売上」に対して課税される税金で、1,000万円を超えた年の2年後に支払い義務が発生します。

課税売上が1,000万円未満の場合は消費税は掛からないのですが、今回の例は一応計算するために総売上を1,000万円としたので消費税が課税されます。

で、消費税の計算方法なんですが、本当は複雑らしいんですが、課税売上5,000万円以下の事業者については、「簡易課税制度」を適用することが出来きます。

年間の売上が5,000万円以上・・・まだまだ先の話なので、今回は「簡易課税制度」で計算しました。

売上の消費税額 – 仕入れの消費税額 = 納税する消費税額

消費税の簡易課税制度のみなし仕入率

簡易課税制度の「みなし仕入率」は、仕入れの消費税を業種ごとにざっくり計算してもいいよ!って制度です。

| 第一種事業 | 90% | 卸売業 |

| 第二種事業 | 80% | 小売業 農業・林業・漁業(飲食料品の譲渡に係る事業) |

| 第三種事業 | 70% | 鉱業、建設業、製造業 農業・林業・漁業(飲食料品の譲渡に係る事業を除く) |

| 第四種事業 | 60% | 飲食業など |

| 第五種事業 | 50% | 運輸通信業、金融・保険業、飲食店以外のサービス業など |

| 第六種事業 | 40% | 不動産業 |

総売上1,000万円、課税所得600万円の人の消費税は454,545円

10,000,000 – (10,000,000 ÷ 110 × 100) = 909,090円(売上の消費税額)

909,090 × 50% = 454,545円(仕入れの消費税額)

909,090 – 454,545 = 454,545円

1,000万円超えた途端に約50万円近い消費税の支払いが発生するってことですね(汗)

むしろギリギリなら広告全部外して収益無くすぐらいのほうが得なのかもしれない・・・。

05 国民年金

国民年金は収入に関係なく一律なのでわかりやすくて良いですね。

また、国民年金の支払いは経費には出来ませんが、所得控除の対象にはなるのでちゃんと払っておきましょう。

国民年金の支払額

| 令和元年 | 16,410円 / 月 |

| 令和2年 | 16,540円 / 月 |

| 令和3年 | 16,610円 / 月 |

国民年金の支払い額は毎年変わります!

まとめて前納すると割引があります。(2年分で15,000円、1年分で4,000円、半年分で1,000円ほど)

課税所得600万円の人の国民年金の支払額は16,610円 / 月

16,610円 × 12ヶ月 = 199,320円

ある程度稼げていればそんなに大した額ではないですが、これだけでは老後生きていくことは出来ないので、別途自分で積立などもする必要があります。

iDeCoや小規模企業共済などが最もメジャーで、100%所得控除できるのでオススメですよ。

06 国民健康保険

国民健康保険は、上限こそありますが、前年の所得に応じて支払う額が変わる”負担の大きい”制度の1つ。

しかも市町村によって率も違うため、ご自分のお住まいの自治体で確認する必要があります。

埼玉県入間市のホームページに課税所得を入力するだけで計算できるページがあったので試しにやってみました。

国民健康保険料

埼玉県入間市(シミュレーション)

課税所得600万円の人の国民年金の支払額は約64,000円 / 月

64,000円 × 12ヶ月 = 768,000円

余談ですが、サラリーマンを辞めると、これまでの社会保険を継続するか国民健康保険に加入するかを選ぶことが出来ます。

これを任意継続というのですが、こっちのほうがお得なケースがありますので、十分に試算してから決めると良いですよ。

私の場合は、国保のほうが圧倒的に高かったため、任意継続で社会保険に加入しています。

課税所得600万円の人が税金や保険で支払う額の合計

はぁー、ついにこの記事も大詰めですよ、これまで計算してきた額の合計を出したいと思います。

なお、月々払いのものは、年間支払額の下段に月々の支払い額(12分割)を書いておきましたので参考にどうぞ。

| 税金名など | 年間支払額 |

|---|---|

| 所得税 | 772,500円 |

| 住民税 | 604,000円 151,000円(四期毎) |

| 事業税 | 155,000円 |

| 消費税 | 454,545円 |

| 国民年金 | 199,320円 16,610円(毎月) |

| 国民健康保険 | 768,000円 64,000円(毎月) |

| 支払い合計 | 2,953,365円 |

マジか・・・計算合ってんのかな?約半分持ってかれちゃうじゃんか。

何か計算方法とかが間違ってることを願うばかりです。

これじゃあ税金払うために働いてるみたいだ(汗)

個人事業主のお金の話、まとめ

こうやって見ると、年間売上が1,000万円あっても全然手元に残らないので、いかに節税して課税所得を減らしていくか、がカギになるってことがお解り頂けると思います。

節税の話はまた後日アウトプットしたいと思ってますが、確実に言えるのは、なんの対策もなく1年過ごしちゃうと、めちゃくちゃ税金払うことになるかも?ってこと。

法人化したほうが節税にもなるって話ですが、そのあたりも真剣に考えないといけないですね。

改めて、節税も頑張らなければ!と思った次第です。

それでは今日はこの辺で、お疲れさまです。

コメント